- Language: English

- 信托或公司服务提供者牌照编号: TC001160

香港与已签订的全面性避免双重课税的协定国家地区

| 国家 / 地区 | 签订协定日期 |

税务条例第49条 双重课税令日期 |

生效日期 |

自下列日期或 年度起具有效力 |

税务条例 附属法例 |

|---|---|---|---|---|---|

| 奥地利 | 25.05.2010 | 28.09.2010 | 01.01.2011 |

2012/2013 课税年度 |

BO |

|

奥地利 (议定书) |

25.06.2012 | 23.04.2013 | 03.07.2013 | 03.07.2013 | CE |

|

白俄罗斯 |

16.01.2017 | 27.06.2017 | 30.11.2017 |

2018/2019 课税年度 |

CY |

| 比利时 | 10.12.2003 | 03.02.2004 | 07.10.2004 |

2004/2005 课税年度 |

AJ |

| 文莱 | 20.03.2010 | 22.06.2010 | 19.12.2010 |

2011/2012 课税年度 |

BK |

|

柬埔寨 |

26.06.2019 | 17.09.2019 | 27.12.2019 |

2020/2021 课税年度 |

DG |

| 加拿大 | 11.11.2012 | 23.04.2013 | 29.10.2013 |

2014/2015 课税年度 |

CF |

| 捷克 | 06.06.2011 | 08.11.2011 | 24.01.2012 |

2013/2014 课税年度 |

BY |

|

爱沙尼亚 |

25.09.2019 | 08.10.2019 | 18.12.2019 |

2020/2021 课税年度 |

DI |

|

芬兰 |

24.05.2018 | 04.09.2018 | 30.12.2018 |

2019/2020 课税年度 |

DE |

| 法国 | 21.10.2010 | 03.05.2011 | 01.12.2011 |

2012/2013 课税年度 |

BT |

| 根西岛 | 22.04.2013 | 24.09.2013 | 05.12.2013 |

2014/2015 课税年度 |

CH |

| 匈牙利 | 12.05.2010 | 28.09.2010 | 23.02.2011 |

2012/2013 课税年度 |

BN |

|

印度 |

19.03.2018 | 04.09.2018 | 30.11.2018 |

2019/2020 课税年度 |

DD |

| 印尼 | 23.03.2010 | 22.06.2010 | 28.03.2012 |

2013/2014 课税年度 |

BM |

|

爱尔兰 (见注1) |

22.06.2010 | 28.09.2010 | 10.02.2011 |

2012/2013 课税年度 |

BQ |

| 意大利 | 14.01.2013 | 24.09.2013 | 10.08.2015 |

2016/2017 课税年度 |

CI |

|

日本 (见注2) |

09.11.2010 | 12.04.2011 | 14.08.2011 |

2012/2013 课税年度 |

BS |

|

日本 (互换照会) (见注3) |

10.12.2014 | 12.05.2015 | 06.07.2015 |

2016/2017 课税年度 |

BS |

| 泽西岛 | 22.02.2012 | 23.04.2013 | 03.07.2013 |

2014/2015 课税年度 |

CG |

| 韩国 | 08.07.2014 | 30.09.2014 | 27.09.2016 |

2017/2018 课税年度 |

CL |

| 科威特 | 13.05.2010 | 17.04.2012 | 24.07.2013 |

2014/2015 课税年度 |

BZ |

|

拉脱维亚 |

13.04.2016 | 27.06.2017 | 24.11.2017 |

2018/2019 课税年度 |

CX |

| 列支敦士登 | 12.08.2010 | 03.05.2011 | 08.07.2011 |

2012/2013 课税年度 |

BU |

| 卢森堡 | 02.11.2007 | 22.01.2008 | 20.01.2009 |

2008/2009 课税年度 |

BA |

|

卢森堡 (议定书) |

11.11.2010 | 03.05.2011 | 17.08.2011 |

2012/2013 课税年度 |

BA |

|

澳门特别行政区 (见注4) |

25.11.2019 | 进行中 | 待定 | 待定 | --- |

|

中国内地 (见注5) |

11.02.1998 | 24.02.1998 | 10.04.1998 |

1998/1999 课税年度 |

S |

| 中国内地 | 21.08.2006 | 17.10.2006 | 08.12.2006 |

2007/2008 课税年度 |

AY |

|

中国内地 (第二议定书) |

30.01.2008 | 15.04.2008 | 11.06.2008 | 11.06.2008 | BB |

|

中国内地 (第三议定书) |

27.05.2010 | 28.09.2010 | 20.12.2010 | 20.12.2010 | BR |

|

中国内地 (第四议定书) |

01.04.2015 | 22.09.2015 | 29.12.2015 | 29.12.2015 | CU |

|

中国内地 (第五议定书) |

19.07.2019 | 17.09.2019 | 06.12.2019 |

2020/2021 课税年度 |

DH |

| 马来西亚 | 25.04.2012 | 09.10.2012 | 28.12.2012 |

2013/2014 课税年度 |

CC |

| 马耳他 | 08.11.2011 | 17.04.2012 | 18.07.2012 |

2013/2014 课税年度 |

CB |

| 墨西哥 | 18.06.2012 | 09.10.2012 | 07.03.2013 |

2014/2015 课税年度 |

CD |

|

荷兰 (见注6) |

22.03.2010 | 22.06.2010 | 24.10.2011 |

2012/2013 课税年度 |

BL |

| 新西兰 | 01.12.2010 | 03.05.2011 | 09.11.2011 |

2012/2013 课税年度 |

BV |

|

新西兰 (第二议定书) |

15.06.2017 | 03.10.2017 | 09.08.2018 | 09.08.2018 | BV |

|

巴基斯坦 |

17.02.2017 | 27.06.2017 | 24.11.2017 |

2018/2019 课税年度 |

CZ |

| 葡萄牙 | 22.03.2011 | 08.11.2011 | 03.06.2012 |

2013/2014 课税年度 |

BW |

| 卡塔尔 | 13.05.2013 | 24.09.2013 | 05.12.2013 |

2014/2015 课税年度 |

CJ |

| 罗马尼亚 | 18.11.2015 | 26.04.2016 | 21.11.2016 |

01.01.2017或 之后取得的收入 |

CV |

| 俄罗斯 | 18.01.2016 | 26.04.2016 | 29.07.2016 |

2017/2018 课税年度 |

CW |

|

沙特阿拉伯 |

24.08.2017 | 08.05.2018 | 01.09.2018 |

2019/2020 课税年度 |

DB |

| 南非 | 16.10.2014 | 12.05.2015 | 20.10.2015 |

2016/2017 课税年度 |

CM |

| 西班牙 | 01.04.2011 | 08.11.2011 | 13.04.2012 |

2013/2014 课税年度 |

BX |

|

瑞士 (见注7) |

04.10.2011 | 17.04.2012 | 15.10.2012 |

2013/2014 课税年度 |

CA |

|

泰国 (见注8) |

07.09.2005 | 18.10.2005 | 07.12.2005 |

2006/2007 课税年度 |

AX |

|

阿拉伯 联合酋长国 |

11.12.2014 | 12.05.2015 | 10.12.2005 |

2016/2017 课税年度 |

CN |

| 英国 | 21.06.2010 | 28.09.2010 | 20.12.2010 |

2011/2012 课税年度 |

BP |

| 越南 | 16.12.2008 | 21.04.2009 | 12.08.2009 |

2010/2011 课税年度 |

BE |

|

越南 (议定书) |

13.01.2014 | 30.09.2014 | 08.01.2015 |

2016/2017 课税年度 |

BE |

| 注 | 1: | 爱尔兰自2011年1月1日起就总收入征收一新税项即Universal Social Charge。有关协定根据该协定第二条第4款对上述税项适用。 | |

| 2: | (i) |

日本于2012年3月31日致香港特别行政区有关协定第十一条的函与香港特别行政区于2012年3月31日的回函(只有英文版)。 |

|

| (ii) | 根据有关协定第二条第4款,该协定亦适用于就日本而言“the special income tax for reconstruction”及“the special corporation tax for reconstruction”。 | ||

| 3: | 日本于2014年12月10日致香港特别行政区有关扩阔协定的资料交换安排下所涵盖的税项种类范围的函与香港特别行政区于2014年12月10日的回函(只有英文版) 载于第112BS章附表2。 | ||

| 4: | 香港特别行政区和澳门特别行政区关于对所得消除双重征税和防止逃避税的安排。 | ||

| 5: | 在2006年8月21日签订的内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排对相关税种开始适用之日,于1998年签订的安排停止有效。 | ||

| 6: | 荷兰就协定生效日期于2011年3月22日致香港特别行政区的函与香港特别行政区于2011年3月29日的回函(只有英文版)。 | ||

| 7: | 瑞士就签订协定于2011年10月4日致香港特别行政区的函与香港特别行政区于2011年10月4日的回函(只有英文版)。 | ||

| 8: | 香港特别行政区政府于2008年2月21日回复泰国政府的函(只有英文版)。 | ||

香港税务局 https://www.ird.gov.hk/chs/tax/dta_inc.htm

注册香港公司的好处多,设立公司流程简单,成立公司费用少。

注册英国公司成为全球商人们的热地,速度快、流程简单、费用低。

设立纳闽公司可以达到税务减免、股权保护、资金运作流畅等优势。

注册开曼公司无限制贸易发展,无外汇管制,无需申报或缴纳税项。

BVI即英属维京群岛,优势:免交离岸贸易税、保护受益人身份。

美国拥有世界上最发达的市场机制和最大的消费市场。

塞舌尔特别执照公司(CSL)为您定价转移建立良好的商业实质。

马绍尔公司有助于国际贸易、证券买卖、信托及财产投资计划等。

作为世界金融中心,新加坡成为中国企业走向世界的一个有力跳板。

阿联酋是石油、天然气、石油化工出口国。外汇自由,汇率稳定。

可使用中英文公司名称,允许递交中英文的公司章程到政府公司注册处。

了解海南自贸港公司注册、年审、做账、报税、审计等工商会计财税

瑞丰专业代理上海、天津、福建、广东等中国自贸区公司注册。

瑞丰德永集团直接代办全球近30个属地的离岸公司注册。

香港采用地域来源原则,向在香港经营任何行业、专业或业务所得的利润征税。只有于香港产生或得自香港的利润,才须予以征收利得税…

香港利得税税率:一般税率(适用于 2008/09 及其后的课税年度)法团:16.5%,法团以外的人士:15%;两级制税率…

当两个或以上的税务管辖区对某一纳税人的同一项收入或利润同时拥有税收司法权并向其征税时,便会产生双重课税的情况。香港采用地…

香港与已签订的全面性避免双重课税的协定国家地区:国家/地区:奥地利,白俄罗斯,比利时,文莱,柬埔寨,加拿大,捷克,爱沙尼…

2020-2021年度财政预算案宽减措施,在2020-2021年度财政预算案中,财政司司长建议以下宽减措施,所有建议须经…

最近7年的香港税率政策变化,是适用于法团及法团以外的业务在不同课税年度的利得税税率。法团税率:课税年度2008/09及其…

不依时递交香港公司商业登记申请的后果:1.违例人士可处罚款$5,000及监禁1年。2.任何人士在业务开始经营后超过12个…

香港税务局公共服务最新安排:因应2019新型冠状病毒病的最新情况及配合政府宣布实施的最新有限度服务安排以尽量减少社交接触…

由于香港奉行简单税制、低税率的税收政策,因而吸引大量投资者前往香港注册公司。香港公司已经成为众多企业开展海外贸易的首选平…

香港税务局今日(三月三十日)宣布会于四月一日发出2019至2020课税年度的物业税报税表及雇主报税表。该课税年度的利得税…

为方便进行系统更新工作,网上提交个别人士报税表的服务于2020年3月30日至2020年5月3日暂停。在此段期间请以文本方…

行政长官于昨日(四月八日)宣布,为纾缓企业和个人因2019冠状病毒病所带来的财政负担和现金流,于本年四月至六月到期缴交的…

税务局今日(六月一日)发出约277万份二○一九至二○课税年度个别人士报税表。一般而言,纳税人须于一个月内(即七月二日或之…

据香港税务局消息,《2022年税务(修订)(指明外地收入征税)条例草案》(《条例草案》)将于10月28日刊宪,并于11月…

根据《2022年收入 (减少商业登记费及分行登记费) 令》(2022年第26号法律公告)(以下简称“命令”),由2022…

《2022年收入(减少商业登记费及分行登记费)令》将于 2023年 4 月 1 日届满。业务经营者须就于该日或之后生效的…

2022/23 利得税文本报税表(BIR51、BIR52及BIR54)的主要改动:1、BIR51新增了第3.4.2项,涵…

立法会五月十七日通过《2023年印花税(修订)条例草案》,落实二○二三至二四年度《财政预算案》有关印花税的建议,即调整买…

《2022年打击洗钱及恐怖分子资金筹集(修订)条例》下的虚拟资产服务提供者发牌制度已在2023年6月1日生效。经修订的《…

税务局在国际间加强税务合作和营商环境不断变化的背景下,重新审视了对发出居民身分证明书的处理方法。按照经调整的程序,税务局…

在2023年7月份的住宅物业交易中,印花税署确定14宗根据《印花税条例》须缴 纳「额外印花税」的交易,涉及「额外印花税」…

商业登记署现时透过「香港政府一站通」(www.gov.hk/br)提供「网上申请商业登记文件及有效的商业登记证复本」的电…

在2023年9月份的住宅物业交易中,印花税署确定20宗根据《印花税条例》须缴 纳「额外印花税」的交易,涉及「额外印花税」…

在2023年10月份的住宅物业交易中,印花税署确定10宗根据《印花税条例》须缴 纳「额外印花税」的交易,涉及「额外印花税…

2023年11月(I) 额外印花税除《印花税条例》另有规定外,「额外印花税」适用于所有在2010年11月20日或 以后取…

香港政府12月21日展开咨询,就全球最低税率的实施细节收集意见。经济合作与发展组织(经合组织)为应对数码化经济所带来的侵…

由 2023 年 12 月 27 日起,公司注册处与税务局携手实施有限合伙基金注册的同步商业登记申请和有限合伙基金详情的…

2023年12月(I) 额外印花税 除《印花税条例》另有规定外,「额外印花税」适用于所有在2010年11月20日或 以后…

1月19日,香港政府在宪报刊登《2024年税务(修订)(关于频谱使用费的税项扣除)条例》(《修订条例》),就流动网络营办…

财经事务及库务局局长许正宇今日(一月二十四日)代表香港特别行政区(特区)政府在香港与克罗地亚签署全面性避免双重课税协定(…

立法会一月三十一日通过《2023年印花税(修订)(住宅物业)条例草案》,落实二○二三年《施政报告》中有关住宅物业需求管理…

在2024年1月份的住宅物业交易中,印花税署确定5宗根据《印花税条例》须缴纳「额外印花税」的交易,涉及「额外印花税」的宗…

香港特区政府欢迎欧洲联盟(欧盟)把香港从其税务合作事宜观察名单中剔除,肯定香港在确保外地收入豁免征税机制完全符合欧盟相关…

二零二四至二五年度《财政预算案》宣布,政府由二零二四年二月二十八日(即二零二四至二五年度《财政预算案》公布日)起撤销所有…

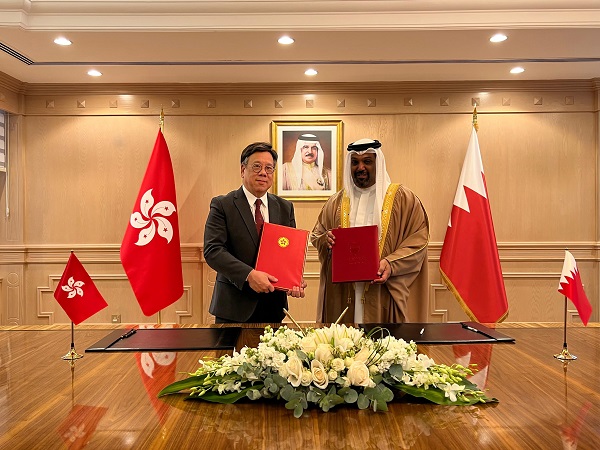

香港(3月3日,麦纳麦时间)与巴林签署全面性避免双重课税协定(全面性协定),标志着香港特别行政区(特区)政府在拓展香港的…

香港政府三月六日向立法会作出根据《商业登记条例》(第310章)(《条例》)提交决议案的预告,以由二○二四年四月一日起增加…

政府自2012年10月27日起调高了「额外印花税」的税率及延长了须缴纳「额外印 花税」的物业持有期。之后政府由2023年…

税务局于今日(4月1日)推出了新版本及优化功能的电子提交利得税报税表服务、「税务局分类标准准则」,以及「税务局iXBRL…

税务局四月二日发出约22万张二○二三至二四年度利得税报税表、12万张物业税报税表及31万张雇主报税表。为数约244万张的…

税务局(五月二日)发出约244万份二○二三/二四课税年度个别人士报税表,并促请纳税人准时递交。一般人士的交表限期为一个月…

香港(埃里温时间六月二十四日)与亚美尼亚在埃里温签署全面性避免双重课税协定(全面性协定),标志着香港特别行政区(特区)政…

香港政府七月五日在宪报刊登《2024年税务(修订)(知识产权收入的税务宽减)条例》(《修订条例》),修订《税务条例》(第…

香港特别行政区(特区)政府在香港与土耳其签署全面性避免双重课税协定(全面性协定)。这标志着特区政府在拓展香港的全面性协定…

税务局十月四日公布,由二○二四年十月七日开始,储税券所应付利息的新年率将从现时的0.8833%更改至0.8000%,即根…

申报框架是税务透明化的最新全球标准。实施申报框架对维持香港作为国际金融和商业中心的声誉至为重要,亦体现了香港作为负责任的…

在2025-26年度财政预算案中,香港财政司司长建议以下措施:…

香港政府(二月二十六日)把行政长官作出的《2025年公共收入保障(印花税)令》(《命令》)刊宪,使《2025年印花税(修…

税务局于今日(4月1日)推出了新版本及优化功能的电子提交利得税报税表服务、「税务局分类标准准则」,以及「税务局iXBRL…

财经事务及库务局局长许正宇十月九日在香港与卢旺达财政和经济计划部长Yusuf Murangwa进行双边会议,并代表香港特…

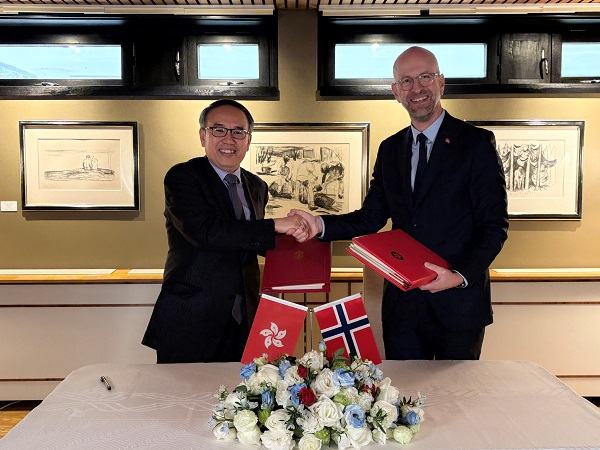

财经事务及库务局局长许正宇十二月十六日在北京与挪威驻华大使戴伟恩进行双边会议,并代表香港特别行政区(特区)政府与挪威王国…

在2026-27年度财政预算案中,财政司司长建议以下措施:一次性宽减二○二五/二六课税年度税款;免税额的调整;长者住宿照…

财经事务及库务局局长许正宇今日(三月二日)与吉尔吉斯共和国经济和商务部部长Bakyt Tolomushevich Syd…

微信扫一扫