在美国开展亚马逊电商业务时,了解销售税政策至关重要。美国的销售税体系相对复杂,各州之间的税率和征收方式也存在较大差异。因此,卖家需要仔细研究各州的销售税政策,以确保税务合规。

什么是美国销售税

美国的销售税是由各州政府征收的,用于资助州内的公共服务项目,如教育、交通等。各州的税率不同,且可以根据商品类型、购买数量等因素进行调整。此外,一些州还提供了免税或减税政策,以鼓励消费者购买特定类型的产品或服务。

对于跨境电商卖家来说,了解各州的销售税政策是确保税务合规的关键。卖家需要关注各州的税率、征收方式、免税政策等信息,并根据实际情况制定相应的销售策略和税务规划。

销售税申报

在美国注册销售税许可证只是合规的第一步,按时报税与申报才是企业能否长期稳定经营的关键。

在美国亚马逊平台上销售商品时,卖家可以选择由平台代扣销售税或自行申报销售税。这两种方式各有优缺点,卖家需要根据自己的实际情况进行选择。

1、平台代扣销售税:亚马逊平台会根据卖家的销售情况和各州的税率自动代扣销售税,并将税款转交给相关州政府。这种方式简化了卖家的税务申报流程,降低了税务合规风险。然而,卖家需要确保平台代扣的税款准确无误,并及时查看相关报表和记录。

2、自行申报销售税:对于没有选择平台代扣销售税的卖家来说,需要自行注册销售税许可、定期报告收入和缴纳销售税。这种方式要求卖家具备较高的税务知识和操作技能,以确保税务合规。同时,卖家还需要关注各州的税务政策和变化,及时调整销售策略和税务规划。

销售税申报频率

各州税务局会根据企业在该州的销售额、交易量等因素,分配不同的申报频率:

1、月报:销售额较大,常见于加州、纽约等州的大卖家。

2、季报:中等规模卖家较常见。

3、年报:销售量较小或刚注册的新账号常见,部分州对初创卖家设置为年报。

频率由州政府设定,但企业也可以在后续申请调整。大部分州在注册后,会通过邮件或信件通知销售税申报周期。

注意,几乎所有州都要求,即使当期无应税销售,也必须进行“零申报”。不申报视为违约,仍可能被罚款。

RICHFUL瑞丰的优势

-

1万亿美元

资产行政管理

资产行政管理规模达1万亿美元

-

80%

50强私募基金公司

为80%的50强私募基金公司提供服务

-

~50%

《财富》杂志全球500强企业

为《财富》杂志全球500强中50%的企业提供服务

资质与荣誉

专家团队

Melanie Fitzpatrick

首席目标与人事官

Jonathon Clifton

集团常务董事-企业解决方案

蒋梦南

Vistra卓佳执行董事,RICHFUL瑞丰总经理

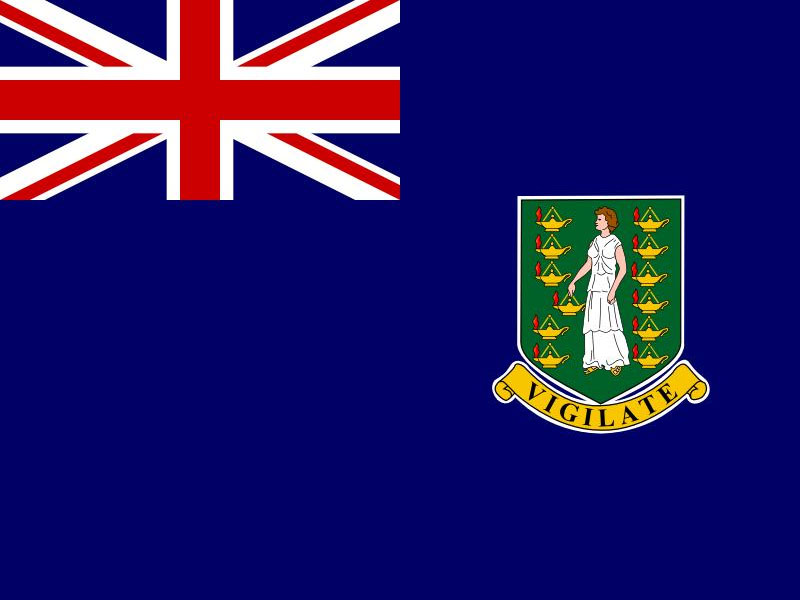

典型客户