- Language: English

- 信托或公司服务提供者牌照编号: TC001160

9月9日晚间消息,科创板上市委表示,蚂蚁集团首发9月18日上会。

蚂蚁集团科创板上市招股书显示,本次A股发行、H股首次公开发行中发行的新股数量合计不低于A股和H股发行后总股本的10%。本次A股发行和H股发行后总股本不低于3,003,897万股。

除了蚂蚁集团,近期还有不少知名内地企业赴港上市,包括:

●

百胜,9月10日在港交所挂牌上市,发行价为412港元/股

●

农夫山泉,9月8日在港交所挂牌上市,发行价21.5港元/股

●

泰格医药,8月7日正式登陆港交所,发行价为100港元/股

此外,中通快递、天兆猪业(2019年中国第一种猪养殖公司),立白旗下朝云集团也都正在筹划赴港IPO。

香港一直能位居环球集资市场之列,有赖健全的司法制度、奉行国际标准和惯例、市场汇聚雄厚资金、机构投资者和散户活跃参与,以及业界精英云集等等有利因素。

香港交易所今年来成绩耀眼

香港交易所8月19日公布2020年上半年业绩:上半年,港交所总收入及其他收益为87.82亿港元,同比增2%;税后利润为52.34亿港元,同比增1%,港交所的主要业务收入为79亿港元,同比增13%

IPO方面,今年上半年港交所IPO公司数量为64家,列全球第二,其中包括15只新经济及生物科技股。就新股集资额而言,上半年为928亿港元,同比升29%,位列全球第三。

受新经济企业上市和中概股在港“第二上市”的带动,港交所上半年在新股市场表现出色。

2020 年8 月香港证券市场的平均每日成交金额为1,352 亿元,较去年同期的864 亿元上升56% 。2020 年首八个月的平均每日成交金额为1,261 亿元,较去年同期的924 亿元上升36 % 。

各类数据都显示香港市场活跃,中概股也是偏爱香港市场,即使是“足够有钱”的内地企业,还是喜欢选择赴港上市募集资金。

这两年内地证券市场的改革也颇为引人注目,其中最耀眼的莫过于科创板的设立:

首次将核准制改为注册制;

允许同股不同权、VIE架构及红筹股在满足一定条件下上市;

定价机制采用询价机制,进一步实现市场化;

交易规则进一步放宽;

打破盈利的桎梏。

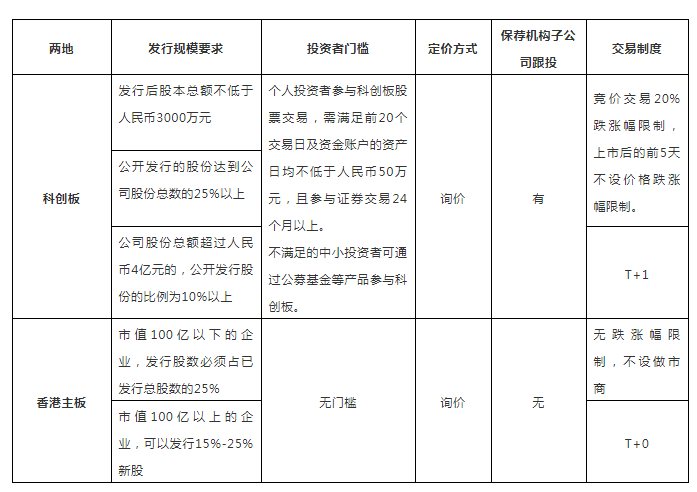

这些条件的放宽也使科创板进一步与港股和纳斯达克市场的机制靠拢,但是依旧存在一定的差异,我们拿港交所来进行对比:

科创板在发行和交易制度上仍有一定的差异,比如对非盈利企业,科创板对其实质规模要求并不低,设有投资者门槛,其流动性相对主板市场差一些,而交易制度方面,虽然竞价交易的跌涨幅放开至20%,但仍实施T+1方式。

通过对比,除了发行和交易制度之外,内地企业赴港上市的几个优势:

一、高效快捷

首先香港资本市场市场化程度高,较少受政策的干预,条例清晰,政策透明,发行制度向来实行注册制,交易所就能够决定企业能否上市,一般6-12个月就可以完成上市的流程。

虽然内地科创板也是注册制,但是对行业有明显的定位要求:

1 . 符合国家战略、突破关键核心技术、市场认可度高

2. 新一代信息技术、高端装备、新材料、新能源、节能环保、生物医药等高新技术产业、战略性新兴产业的科创企业

3. 互联网、大数据、云计算、人工智能和制造业深度融合的科技创新企业

如果不属于上述行业的企业想要在科创板上市,就有点悬了,可能需要进行主板市场的发行制度实行核准制,能否上市成功就要看证监会的审核通过率。

相对内地农夫山泉从2008年就和中信证券签署了上市辅导合作协议,结果一直辅导到2018年12月29日协议终止,都没能在A股上市,上市效率可见一斑。

二、上市门槛低

市值超过5亿港币可以上主板,市值超过2亿港币可以挂牌创业板,这种市值相对于内地来说,可能连门槛都未达到,A股创业板公司市值是20亿起步。

容许大型新经济企业采用同股不同权的股权架构模式上市,比如小米,美团。对前期需要大量研发投入的生物医药公司,也允许在未盈利的情况下上市。

三、发行价没有限制及股权转让容易

企业在香港市场融资规模以市场化确定,发行价没有任何市盈率限制,可以一次多募集资金。企业如果在内地上市,控股股东股份需要锁定36个月才能在二级市场转让,企业如果在香港上市,发起人的股份锁定期一般只有6个月。

四、后续融资便利

香港证券市场的再融资能力非常强,而且市场可以灵活配合企业的需要。

在香港上市6个月之后,公司就可以进行增股融资,香港可以使用的融资手段众多,包括:增发新股、可转债、认股权证、高息债、杠杆融资等皆可透过资本市场进行。

香港上市企业可以根据本身的需要,把握适当的市场时机,在投资银行帮助下,一般在很短的时间内就能筹到所需要的资金,帮助企业发展。

五、扩大国际影响力

香港资本市场是一个比较国际化的地方,在香港上市将提高公司在国际上的知名度,扩大企业品牌在国际上的影响力,有利于企业借助国际资本打开国际市场,可以让更多的潜在客户了解公司及其产品,建立信任度,为公司各项业务开展带来便利。

香港的市场是全球开放的,资本都可以进入,A股限制较多,除了外汇管制,还有股票的投资额度限制,精确到单日额度。

此外,目前人民币还不是可自由兑换的货币,卖出股票换成的钱如果要出境还需经过外管局审核,但是对于资金需要高效流通的二级市场而言,一来一去就可能会错失一定的投资机。综上,即使上交所设立了科创板,但对内地企业而言,赴港上市仍有着巨大的吸引力。

注册香港公司的好处多,设立公司流程简单,成立公司费用少。

注册英国公司成为全球商人们的热地,速度快、流程简单、费用低。

设立纳闽公司可以达到税务减免、股权保护、资金运作流畅等优势。

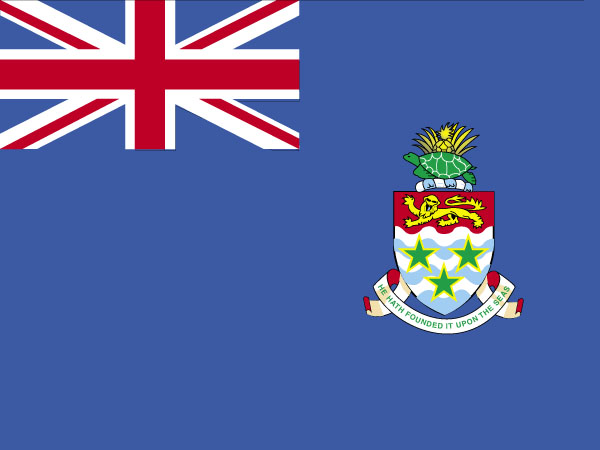

注册开曼公司无限制贸易发展,无外汇管制,无需申报或缴纳税项。

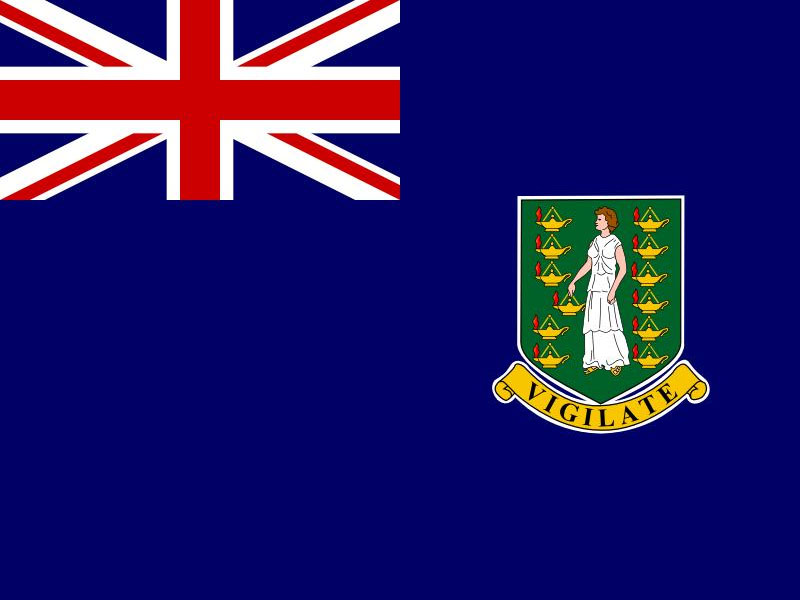

BVI即英属维京群岛,优势:免交离岸贸易税、保护受益人身份。

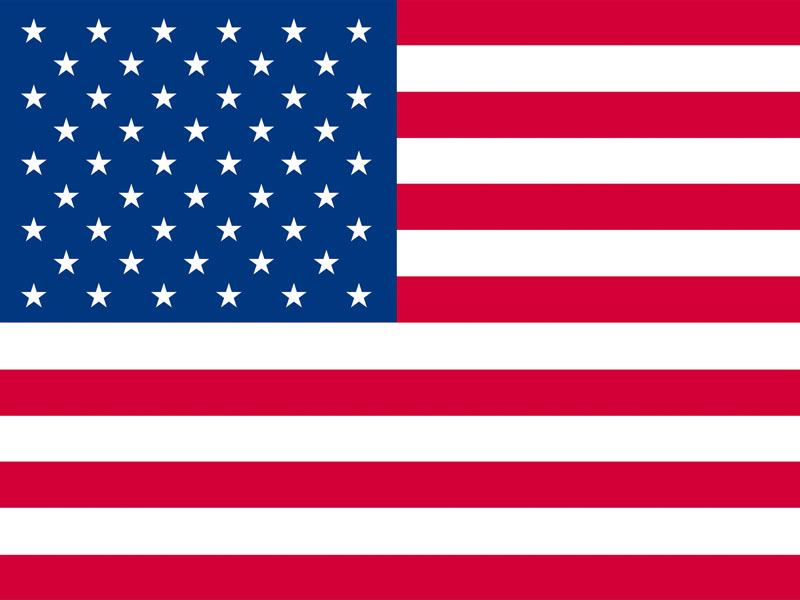

美国拥有世界上最发达的市场机制和最大的消费市场。

塞舌尔特别执照公司(CSL)为您定价转移建立良好的商业实质。

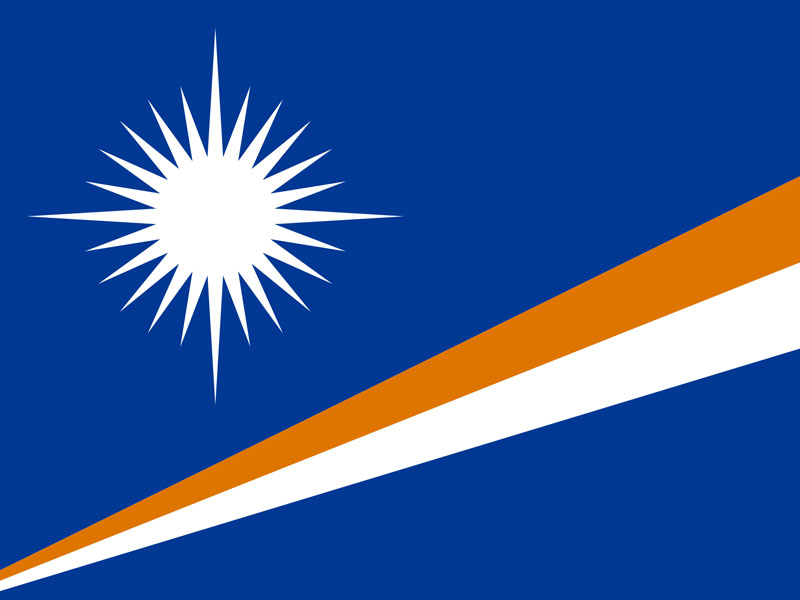

马绍尔公司有助于国际贸易、证券买卖、信托及财产投资计划等。

作为世界金融中心,新加坡成为中国企业走向世界的一个有力跳板。

阿联酋是石油、天然气、石油化工出口国。外汇自由,汇率稳定。

可使用中英文公司名称,允许递交中英文的公司章程到政府公司注册处。

了解海南自贸港公司注册、年审、做账、报税、审计等工商会计财税

瑞丰专业代理上海、天津、福建、广东等中国自贸区公司注册。

瑞丰德永集团直接代办全球近30个属地的离岸公司注册。

微信扫一扫