设立离岸信托保护资产前必须知道什么?

在全球包含欧亚乃至于拉丁美洲等大陆法系国家,普通法系的信托结构已成为传承规划的主流之一,一些法区也不断衍生各种复杂的法律结构。然而,对于如中国等非普通法系的客户或律师来说,信托市场发展的困难在于“信托资产不再属于个人资产”这个定义。

大陆法系在物权法中控制力对“所有权”的概念至关重要,而信托结构上客户作为委托人,将资产纳入信托并由受托人管理时,信托资产严格上来说已和个人资产作出区隔,此“控制权与持有权分离”的信托原则,与前述的物权概念有明显的冲突。 这对只是想保护自己辛苦赚来的财富给后代的富豪来说,境外律师要解释并不是“辛苦种的白菜被猪拱了”的逻辑实属不易。

另外一方面,高净值人士在考虑资产规划结构的有效性时,会综合考虑结构是否有效的资产保护结构,同时能否作为投资载体,以及日后对结构的控制力、合法保密性等运作的方便的各种角度。因此越来越多的离岸法区,融合了公司法和信托法的特点,而设计出私人信托公司(Private Trust Company)结构,来解决许多客户心中难以跨越的障碍。

1、优点一:自己来担任自己信托的受托人

如前所述,客人设立信托时对资产交给受托人(可能是信托机构、律师乃至于个人),还是有许多顾虑的。 那么,如果自己成立一个信托公司担任受托人,这种顾虑就不存在了。这就是私人信托公司(PTC)的基本意义。

方式其实很简单:PTC是一个公司实体,作为特定信托(就是客户自己要设立的信托)的受托人。PTC等于是为了受托客户自己资产,量身设立的一个信托公司,相对于专业信托公司, PTC的设立管理费用及部分条款弹性较大,专业受托人在履行职责时也可能有许多流程规定,而PTC虽然也是依照监管法区成立的信托公司,但是因为只能受托家族自身的资产,因此相对规定较为精简。

PTC其中最引人注目的,就是在于PTC的董事会对于信托的管理权。董事会成员的选择来自于家族成员以及部分外部专业人员。其担任了信托的受托责任,如此一来,原本担心对外部受托人不放心的高资产人士,就等于可以透过“自己人”来管理自己的信托。

PTC可以提供高资产人士将家族旗下的各种交叉混合持有的资产与投资,透过一个整合平台综合管理,同时在以家族成员及外部专业人员组成的PTC董事会的管理下,达到一个兼具控制权、专业、持续、弹性、成本效益的资产保护顶层结构。

曾经非常有创意的客人,在了解PTC的功能后非常兴奋地说:“这感情好,那我去揪团找几个朋友,也来成立一家私人信托公司,自己左手托右手,那就不需要和老外签英文合约付美金弄信托了。”

对他这个生意头脑笔者可能需要稍微泼点冷水:在不同管辖法区中,对于PT C信托的受托人资质的豁免、委托人的关联关系是否限制为血亲等等细节规定,则由许多的不同发展。比如在BVI中,将关联关系的定义细节,非常详细的条列出各种三等亲的名称,而除条列之外对于“关联关系”就需要法院进行解释。而开曼群岛则扩张列出公司高管等非血缘关系成员,也同样为“关联关系”人。这个老板的创意在BVI可能实现有点困难要克服,但是如果他拉的朋友都是同集团的股东,那么在开曼群岛就有可能实现。

2、优点二:机构优势

作为公司的结构实体,PTC受成立法区的相关规定管辖,同时公司成立文件中应包括“公司为作为受托人成立”的声明,同时PTC也如一般公司一样,具有存续及有限责任的特征。这样对于想设立信托的人士来说,自己设立的信托公司担任受托人,就可以将自己其他的担心降到最低。

为了又能控制PTC,又要将“持股”与“利润分配等权益”隔离,一般最通常的解决模式是以标的信托(Purpose Trust)来持有PTC的股份,这种模式就是在PTC上层加上一个标的信托,其唯一目的就是持有PTC的股份。当然,在某些法区对这种解决模式存在不确定,但在如耿西岛、泽西岛等法区就已经修法,使得标的信托可以有效持有资产的所有权。如果有兴趣的读者可参考本人两年前“私人信托的控制设计模式”一文,此处先不赘述。

这种标的信托的模式是最普遍及传统的私人信托公司两层架构。这随着私人信托公司的管辖法区不同也有不同的应用。 比如在BVI则可以衍生为“用BVI VISTA控制 BVI PTC”,以BVI特别信托法的规定来直接控制公司的运营,或者如开曼群岛的 Cayman Star 信托来控制PTC。这些传统的模式这里就不赘述了。

标的信托加上PTC等于两层架构,因此在设立费用及年度费用上都会有两笔支出,但如此就可以将信托资产受益权和受托管理功能作出隔离。这是设立两层结构的基本原因。

3、优点三:成本优势

由于PTC是依照客户(也就是委托人)的需求量身设计的,因此几乎不会额外产生其他重大的费用,PTC可以是义务式,也可以设计为可以收取费用的模式,无论哪种,相较于传统使用专业受托人的运营成本都会有显著的降低。

另外,信托的管理成本与信托资估值的难易度成正比(注意不是资产总量)。

如果客户的信托资产都是股票现金存款,那么管理费很低。 但是客户有时想要把自己的珠宝、收藏纳入信托。一般受托人根本就不知道那些珠宝的价值甚至真伪,自然就会有估值的压力,所以要嘛管理估值费高,要嘛甚至拒绝接受这些资产作为信托资产。而PTC管的是自己的资产,真伪也就是自己知道与负责。这样在信托管理成本上也会大幅降低。

4、优点四:控制优势

PTC由董事会来运作,受托人可依照自行决定的条款,让家人朋友乃至于其外部顾问担任董事。PTC这一控制PTC董事任命的特点,让对以“家族企业保持持续经营、家庭成员继续参与企业管理”为主要诉求的委托人就更有吸引力

如果PTC的组成模式是采取股份制的“有限责任公司”,那么公司的股东就依法有权力指定指定或撤换董事。这边需要注意的是,股东对于PTC的控制力多少,可能会因为家族成员的税籍地不同,而影响到信托受益的税负,也可能因为某一位家族成员居住地的法律规定,造成因为其个人家事问题(如离婚、继承)等原因,而造成对PTC股份结构的影响。这些细节可以在讨论设计结构时与律师充分沟通。

5、优点五:保密优势

使用PTC作为资产或继承规划结构时,另外一个优点是可为委托人和受益人提供一定程度的保密性。虽然PTC依然需要依照如OECD披露委托人身份等原则及设立法区的现行规章运作,但PTC作为受托人,对于家族企业的商业行为细节基本上依然可保持保密,这传统客户自己透过设立多个不同的公司或代持,企图造成“信息断层”的无效方式有显著的不同。

6、专业优势

没有人比企业家自己更了解自己公司的运作细节了。如果采取外部受托人来管理自己辛苦攥下的家业,由于专业受托人可能没有内部相关的专业知识及经验,相信没有人会觉得这是个最佳决定。而PTC将基本上构成家族企业的一部分,当信托资产包括原本紧密持有家族企业中股份,乃至于是上市公司的股份时,信托资产的投资、运作等决定,由原本公司运作的大家长及专业团队来控制会是最有专业及经验的结构。

由于PTC董事会是由家庭成员或亲密顾问组成——一群比专业受托人对家族事业更了解、更灵活和反应更快的决策者,并进一步叠加了受托人权力和职责的传统规则。使得PTC的决策过程迅速、且又合乎信托原则而达到资产保护且增值之目的。

在简单说明PTC的优点后,在此对有意进行PTC的读者再提一个管理上的建议:设计董事会时,董事席位内建议还是要考虑外部专业顾问的参与(可能会增加一点年费),且董事会对信托受益分配等议题都采用独立的决策过程,并记得一定要切实编制和维护关于PTC和信托本身的准确的财务和公司记录。确保董事的决定是根据PTC的备忘录和条款以及普遍适用的法律作出的,这样谨慎管理的PTC就会基本上符合信托原则,使得整个资产保护传承结构更加完整及难以挑战。

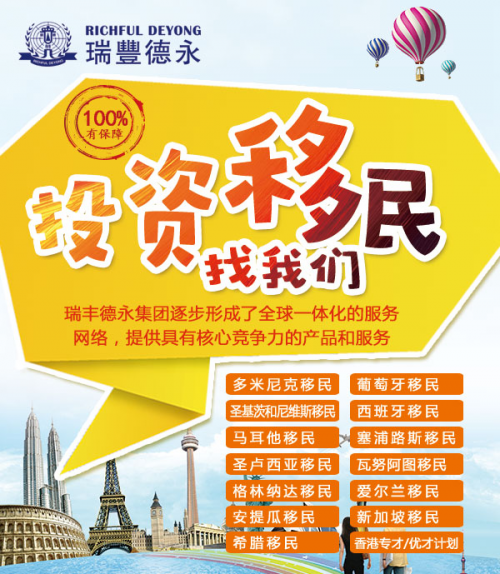

瑞丰德永系TRICOR旗下成员,在全球47个地区设有办事处,拥有2600多名员工,服务超过50000多间公司,其中1500多间香港上市,及500多间新加坡和马来西亚上市公司,财富杂志500强企业超40%及众多跨国知名公司。为企业的全球化发展,提供跨区域、跨领域一站式国际标准专业服务!