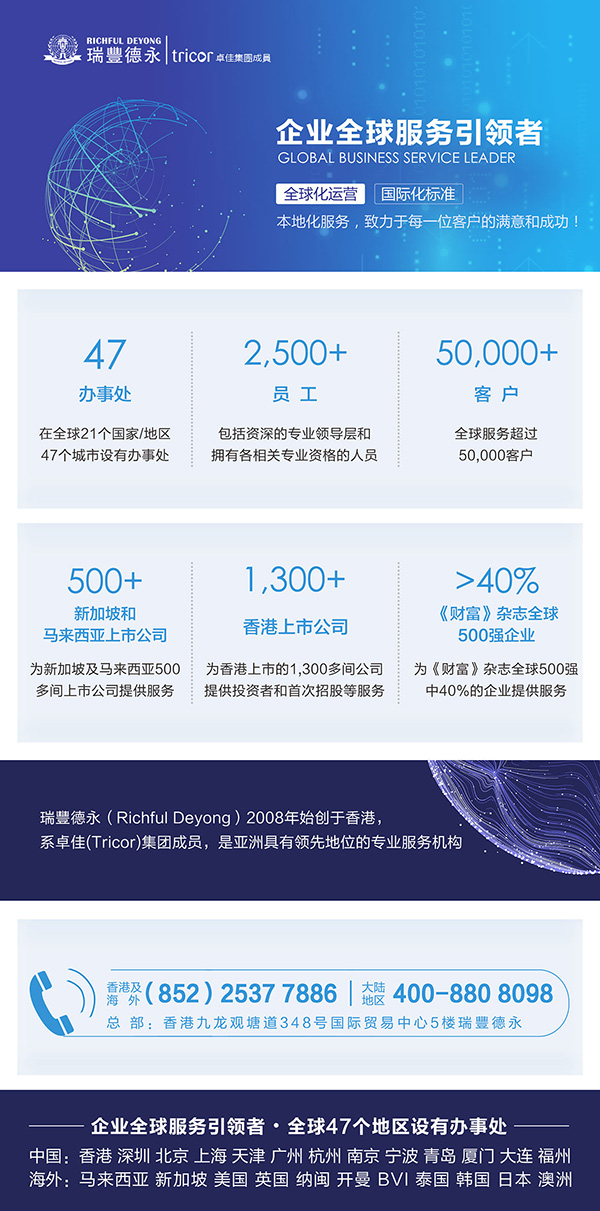

瑞丰德永(Richful Deyong)2008年始创于香港,系卓佳(Tricor)集团成员,是亚洲具有领先地位的专业服务机构,在全球21个国家/地区47个城市设有办事处,拥有2500多名员工,服务超过30000客户,1300间香港联交所上市公司,500间新加坡和马来西亚上市公司,名列财富杂志500强企业超40%及众多跨国知名公司。

香港离岸公司的融资优势主要取决于香港宽松的金融政策。随着上海、福建、广东和天津自贸区的陆续建立,金融政策也是主打宽松牌,我们首先可以借鉴香港离岸公司的融资模式,并充分利用中国的离岸贸易优惠政策。自由贸易区,实现金融公司的自由贸易区融资功能。

所谓离岸公司通常是指在太平洋群岛注册的公司,例如百慕大,维尔京,萨摩亚。除注册费和年度年度申报费外,地方政府部门对公司无其他监督。但是,这些地方没有完善的金融服务,不能满足这些公司在当地开展业务的银行结算和融资需求。因此,它通常是投资控股的主体。

作为国际金融中心之一,香港的金融服务业相当发达,其融资和监管环境相对于大陆更为优越。近年来,国内公司在香港成立公司,作为结算和融资平台,已经蔚然成风,对于在香港注册的公司,在大陆银行离岸部开设的账户也属于离岸账户。对于大陆而言,香港公司也是一种离岸公司。根据近年经营香港离岸公司的经验,香港离岸公司大体上可以起到下列作用:

利用香港相对宽松的融资环境,降低融资成本。目前常用融资方式有二种:

第一类:内保外贷

国内公司有大量的进口业务,需要流动资金贷款来支付日常购买款项。如果您申请人民币流动性贷款购买外汇,目前人民币贷款的一年基准利率为6%,一般银行还会上浮。如果使用人民币流动资金贷款额度开立借款保函(银行的流动资金贷款额度和担保额度通常属于同一风险等级,并且可以普遍使用),那么离岸公司将在海外担保下申请美元贷款。如果您选择浮动并计算三个月的利息,则当前的三个月自由度(伦敦银行同业拆借利率)约为0.47%,并且选择了一年固定利率,而当前的十二个月自由度约为1.05% 。香港当地银行对保函项下借款,利率不高于libor+300bps,也就是融资利率在3.47——4.05%之间。此外,与国内人民币融资相比,在中国开具保函的成本也将大大降低融资成本。在过去的两年中,人民币已经单方面升值。许多企业已经使用人民币定期存款来发放贷款担保。申请国内担保和外国贷款甚至还有套利空间。

贸易融资:押汇

香港当地银行对资质良好的银行开立的信用证,是做真正的“议付”的,即对相符交单,审单完毕,向开证行寄单的同时,就把单据金额扣除利息和结算手续费后,货记受益人账户。议付只审核贸易背景的真实性和开证行资信(即有所谓的金融机构额度并有余额即可),无须其他抵押或担保。对有大量进口的企业来说,如果供应商只接受TT结算,利用香港公司平台,就可以把银行TT项下无法使用的信用证开证额度,转化成现金流:境内母公司开立远期信用证到香港离岸公司,香港离岸公司收到供应商货运单据后,向香港当地银行交单。银行押汇后,TT支付供应商。如果供应商不接受后TT,母公司垫付一笔流动资金即可。这种方式,可以大大缓解境内企业现金流压力,替代境内银行人民币融资,降低财务费。目前香港当地银行信用证项下美元押汇,利率不超过3%。

背对背信用证(BACK TO BACK LC)

香港当地银行对资质良好的银行开立的信用证,是做真正的“议付”的,即对相符交单,审单完毕,向开证行寄单的同时,就把单据金额扣除利息和结算手续费后,货记受益人账户。议付只审核贸易背景的真实性和开证行资信(即有所谓的金融机构额度并有余额即可),无须其他抵押或担保。对有大量进口的企业来说,如果供货商只接受TT结算,利用香港公司平台,就可以把银行TT项下无法使用的信用证开证额度,转化成现金流:境内母公司开立远期信用证到香港离岸公司,香港离岸公司收到供货商货运单据后,向香港当地银行交单。银行押汇后,TT支付供货商。如果供货商不接受后TT,母公司垫付一笔流动资金即可。这种方式,可以大大缓解境内企业现金流压力,替代境内银行人民币融资,降低财务费。目前香港当地银行信用证项下美元押汇,利率不超过3%。

具体流程如下:

1.境内母公司申请开立远期信用证到香港公司(母证);

2.香港公司向香港当地银行(或离岸中心)申请开立即期子证给最终供货商;

3.最终供货商发货交单到单香港公司银行(子证开证行);

4. 香港公司换单;

5.子证开证行押汇支付子证到单款项并向母证开证行交单;

6.母证开证行承兑并到期付款,7.香港公司银行到期收款结清融资,业务结束。

远期信用证项下的贸易融资,稍加异化,其实就变成所谓的“结构性融资”,成为套取银行资金的工具。也就是境内公司开立大宗易变现的物资,比如电解铜、PTA的远期信用证到香港公司,进口产品用于销售套现,利用香港公司平台融资支付进口款项,就取得了一笔资金差不多一个信用证期限的使用时间。只要能循环开证,就可以达到长期占用使用资金的目的。一般来说,银行对贸易融资的授信条件低于一般流动资金的授信条件。比如,一般内部评级AA及以上,就可以申请信用条件的贸易融资授信,而一般流动资金贷款,需要AAA级才能以信用形式发放。所以在大陆融资环境恶化时,利用上述贸易融资方式,用于解决解决企业现金流问题,降低财务费用,也不失为一条良策。

第二类:利用信用证开证额度

在经济大环境发生变化,主要客户融资条件恶化,要求供货商提供较长时间的商业信用时,可以利用银行贸易融资授信条件相对宽松的特点,来解决这个难题。方式有两种:

代理进口 由客户开立信用证(一般远期,对客户是种间接的融资,减轻现金流压力)给供货商的香港平台公司,以代理方式进口供货商原来自身进口的原料或其他产品。进口信用证规定货物电放给供货商,以支付信用证到单款的形式来抵扣内销商品价款。这种方式,定价、财务核算、报关等具体手续比较复杂,但绝对可行

保税区“一日游” 同样也利用贸易融资授信条件相对宽松的条件,境内企业把原来销售的产品,报关到保税区“出口”给香港平台公司,再由内销客户开立远期信用证(同样需要缓解现金流压力)给香港公司,香港公司交单后即可取得远期信用证项下融资款。这种方式,操作简便,融资成本大大低于银行承兑汇票贴现,而且如果做成开证行承兑后的福费廷业务,财务上可以不进资产负债表,降低资产负债率,美化财务报表。

内外联动 利用人民币境内外远期报价的差异,用DF(远期外汇合约)+NDF(无本金交割的远期外汇合约)进行无风险套利。在人民币单边升值的时代,银行有大量这种无风险的套利产品。目前境内外人民币远期报价已经逆转,理论也存在套利空间,但目前银行还没有成熟的产品推行,不再详细介绍。

综上所述,香港离岸公司平台,运作好了,对缓解境内企业现金流紧张情况,降低财务费用,可以起到巨大作用。

服务涵盖:上市公司秘书、新股上市及股票登记、债务托管及受信,财富管理,海外信托和基金会设立,香港及离岸公司注册,特许牌照申请,企业架构,财税咨询,会计安排,人力资源、薪酬管理,综合性商务、企业及投资者服务等领域。

拥有丰富知识的精英团队,为客户提供全球化业务发展的专业指导和技术支持。

瑞豐德永是“为客户创造更高价值,为行业树立品牌典范”核心价值观的践行者,秉持“全球化运营,国际化标准,致力于每一位客户的满意和成功”的服务宗旨,务实为中国企业国际化发展拓展价值版图。

瑞豐德永是您值得信赖的合作伙伴!